- Udział energii odnawialnej w państwach UE

- Kluczowy wyrok TK w sprawie podatku od nieruchomości elektrowni wiatrowych

- Poluzowanie zasady 10h w wiatrakach

- Obowiązki związane z wytworzeniem i zużyciem energii – prosument

- NSA – montaż fotowoltaiki nie był objęty reverse charge

1. Udział energii odnawialnej w państwach UE

W maju 2020 roku Europejski Urząd Statystyczny wydał raport dotyczący procentowego udziału energii odnawialnej w stosunku do zużycia energii końcowej brutto.

Cel jest bardzo ambitny – zakłada się, że Europa będzie pierwszym kontynentem, który do 2050 roku będzie mógł się pochwalić neutralnością klimatyczną. Unia Europejska wydaje się bardzo sprzyjać inwestorom w tych kwestiach, co skutkowało pozytywną tendencją wzrostową w ostatnich latach.

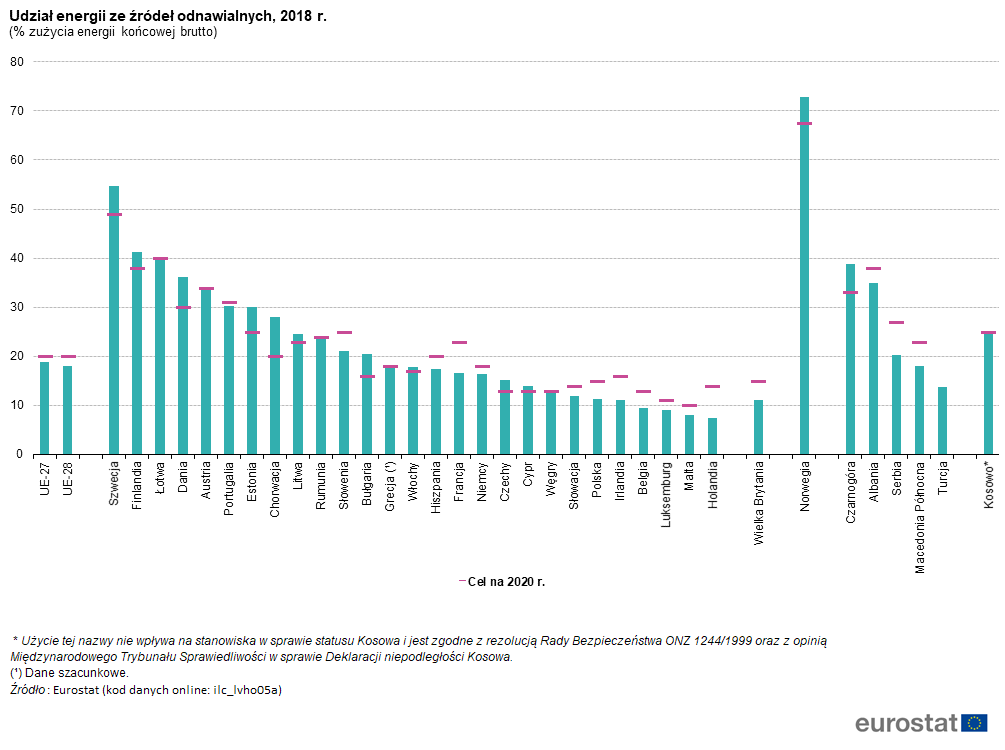

Tymczasem na razie Eurostat zaprezentował raport z realizacji celów za rok 2018. Obecny cel wyznaczony na 2020 rok to 20% dla poszczególnych krajów. Jak można zauważyć z poniższego wykresu niektórym brakuje jeszcze bardzo dużo i będzie konieczność zastosowania dodatkowych inwestycji – Holandia (7,4%), Malta (8,0%), Luksemburg (9,1%).

W 2018 r. udział odnawialnych źródeł energii w zużyciu energii końcowej brutto w UE średnio wynosił 18,9 %, w porównaniu z 9,6 % w 2004 r. co jest pozytywnym zaskoczeniem. Polska znajduje się niestety w drugiej połowie wykresu z udziałem 11,3%, co sprawia, że do osiągnięcia pułapu średniej unijnej brakuje nam blisko 8 p.p.

Konkludując najlepiej w Europie w kwestii energii odnawialnej radzi sobie Norwegia. Niemniej gdy spojrzymy na kraje UE na pierwszym miejscu jest Szwecja z udziałem blisko 55% energii pochodzącej z OZE do energii zużytej ogółem. Ma tym samym znaczną przewagę nad pozostałymi krajami: Finlandią (41,2%), Łotwą (40,3%), Danią (36,1%) czy Austrią (33,4%). Z raportu również jasno wynika, że największy procent pochodzi z energii wiatrowej.

2. Kluczowy wyrok TK w sprawie podatku od nieruchomości elektrowni wiatrowych

Trybunał Konstytucyjny wydał w dniu 22 lipca 2020 r. orzeczenie w sprawie elektrowni wiatrowych i podstawy naliczania podatku od nieruchomości (sygn. akt K 4/19). Chodzi o nowelizację z mocą wsteczną ustawy o OZE, do której doszło w dniu 7 czerwca 2018 r., zaś przepis obowiązywał od 1 stycznia 2018 roku.

Zmiana dotyczyła fundamentalnej definicji budowli oraz elektrowni wiatrowej. Po dokonaniu tej nowelizacji gminy powróciły do poboru podatku od nieruchomości tylko od części budowlanych elektrowni wiatrowej, a nie od całej wartości elektrowni. Ponieważ zmiana treści tych definicji miała realny wpływ na wysokość podstawy opodatkowania, w konsekwencji oznaczało to powrót do niższego opodatkowania wiatraków i niższe wpływy gmin.

W powyższej sprawie gminy uzasadniały swoją rację mniejszymi dochodami, a w rezultacie pogorszeniem jakości życia mieszkańców. Z taką argumentacją, potwierdzającą powstanie – w związku z nowelizacją – negatywnych skutków finansowych dla gmin Trybunał Konstytucyjny się zgodził.

Trybunał wyjaśniał, że gminy powinny budować przyszły budżet w oparciu o wpływy kształtujące się podobnie jak te w 2017 roku, bazując na przepisach pierwotnych. Ustawodawca zaś mógł wprowadzić takie przepisy wcześniej, aby uniknąć negatywnych konsekwencji, jakie poniosły gminy zwracając przedsiębiorcom znaczną część podatku od nieruchomości.

Trybunał Konstytucyjny uznał zmianę definicji budowli za niekonstytucyjną. Po stronie ustawodawcy teraz leży zmartwienie jak zrekompensować gminom poniesione straty oraz jak wykonać obowiązek doprowadzenia regulacji do zgodnej z Konstytucją. Przy czym należy podkreślić, że zmiana przedmiotowej regulacji, w związku z uznaniem jej za niekonstytucyjną, powinna być przeprowadzona w taki sposób, aby nie naruszała zasady zaufania przedsiębiorców (właścicieli elektrowni wiatrowych) do państwa prawa.

3. Poluzowanie zasady 10h w wiatrakach

Inwestor chcący zainwestować swoje pieniądze w energię pochodzącą z farm wiatrowych musi bardzo dokładnie przeanalizować ustawę z dnia 20 maja 2016 roku o inwestycjach w zakresie elektrowni wiatrowych. Ten akt prawny to zbiór wytycznych i regulacji tej innowacyjnej branży.

Art. 4 jasno stanowi o odległości i lokalizacji elektrowni wiatrowych. W obecnym wymiarze bezwzględnie odległość zlokalizowania wiatraku ma być równa lub większa od dziesięciokrotności wysokości elektrowni wiatrowej mierzonej od poziomu gruntu do najwyższego punktu budowli. Ten przepis to powszechnie znana „zasada 10h”, która coraz bardziej zamraża przyszłe inwestycje. Taka zasada ogólna miała chronić zdrowie mieszkańców pobliskich domów.

Powyższa zasada 10h prawdopodobnie ma pozostać w dotychczasowej formie, jednak planuje się wprowadzić kilka wyjątków. Między innymi sytuację, w której wszyscy mieszkańcy zgodzą się na budowę wiatraków w odległości bliższej niż ta wynikająca z zasady 10h. Nie wyklucza się też ustanowienia minimalnej odległości 500 metrów.

Trybunał Sprawiedliwości Unii Europejskiej w wyroku sygn. C-727/17 zakwestionował tę zasadę, jednak nie dał jasnej alternatywnej odpowiedzi. Zauważono na pewno negatywny wpływ na przyszłe inwestycje, których jeśli chodzi o wiatraki jest już znacznie mniej. Fundamentalnie przepisy krajowe, aby być zgodne z unijnymi, muszą być proporcjonalne i niezbędne. Niejednoznaczny wyrok TSUE może przyśpieszyć działania rządu w kwestii nowelizacji zasady 10h. Trzeba jednak pamiętać, że ten temat był podejmowany bezskutecznie już wielokrotnie.

4. Obowiązki związane z wytworzeniem i zużyciem energii – prosument

18 lutego 2020 roku do Dyrektora Krajowej Informacji Skarbowej wpłynął wniosek o wydanie indywidualnej interpretacji podatkowej (o sygn. 0111-KDIB3-3.4013.33.2020.1.PJ) w kwestii przepisów podatku akcyzowego oraz obowiązków związanych z wytworzeniem i zużyciem energii.

W stanie faktycznym firma zadeklarowała, że założyła instalację fotowoltaiczną jako prosument czyli podmiot, który wytwarza prąd i jednocześnie zużywa go na własne potrzeby. Pozostałe nadwyżki energii są magazynowane przez firmę energetyczną i rozliczane w formie opustów. W umowie nie istnieje żaden zapis, który miałby świadczyć o odsprzedaży nadwyżek energii. Spółka nie posiada koncesji na wytwarzanie, przesyłanie, dystrybucję lub obrót energią elektryczną, a jej przeważającą działalnością nie jest produkcja prądu.

Zgodnie z powyższym stanem faktycznym zadano Dyrektorowi KIS dwa pytania. Po pierwsze czy spółka będzie zobowiązana do składania deklaracji podatku akcyzowego pomimo zwolnienia dla mikro instalacji oraz po drugie czy będzie musiała prowadzić ewidencję ilościową wytwarzanej energii. W uzasadnieniu powyższych pytań podtrzymywano, że wnioskodawca nie posiada żadnej koncesji na wytwarzanie i obrót energią. Ponadto spółka powołując się na rozporządzenie zwolnień od podatku akcyzowego również nie doszukała się pozycji, w której miałaby uzupełniać deklaracje. Co do drugiego pytania to także uważano, że przysługuje zwolnienie z prowadzenia ewidencji, gdyż sprzedażą tej energii miała zająć się spółka pozyskująca nadwyżkę.

Z takimi twierdzeniami nie zgodził się Dyrektor Krajowej Informacji Skarbowej. Wydanie energii elektrycznej podmiotowi, z którym spółka ma umowę, powinno być fakturowane, a zgodnie z art. 24 ust. 1 ustawy o podatku akcyzowym deklaracje powinny być składane bez wezwania do właściwego urzędu skarbowego. Czynnością opodatkowana będzie sprzedaż energii elektrycznej nabywcy końcowemu lub także zużycie energii elektrycznej przez podmiot, który wyprodukował tą energię, nawet nie posiadając koncesji.

Równocześnie w sytuacji, gdy będzie dostarczał wytworzoną nadwyżkę energii elektrycznej do instalacji połączonych i współpracujących ze sobą, służących do przesyłania tej energii, Wnioskodawca będzie zobowiązany do prowadzenia ewidencji, o której mowa w art. 138h ustawy. Ewidencja ilościowa przy braku urządzeń pomiarowych wymaga ewidencjonowania i określenia ilości szacunkowych.

5. NSA – montaż fotowoltaiki nie był objęty reverse charge

Bezprecedensowy wyrok dla gmin,

które zachęcają do inwestowania w odnawialne źródła energii,

a dokładniej w panele fotowoltaiczne. Orzeczenie NSA z 12 lutego 2020 r. (sygn.

akt I FSK 1266/19) to całkiem nowe podejście do działalności gmin w tym

zakresie.

Do niedawna stanowisko organów podatkowych było jeszcze takie, że gmina działa w kwestii generalnego wykonawcy. Oznaczało to, że montaż paneli, wykonywany przez firmy podwykonawcze, powinien być objęty mechanizmem reverse charge. Takie rozumienie było stosowane jeszcze do niedawna, bo taki stan prawny funkcjonował do końca października 2019 roku, kiedy to funkcjonowało odwrotne obciążenie, na którego miejsce weszła podzielona płatność.

Stan faktyczny był następujący. Gmina z dofinansowań funduszy europejskich kupowała niezbędne komponenty, a następnie zlecała firmom montaż na budynkach mieszkańców, a po zakończeniu usługi wystawiano fakturę. Dyrektor KIS w interpretacji wyjaśniał, że takie działanie podlega mechanizmowi odwrotnego obciążenia, a gmina występuje w roli generalnego wykonawcy. Inne stanowisko przedstawiała gmina, co było istotne w kontekście stosowania mechanizmu odwrotnego obciążenia.

Sprawa trafiła do sądu najpierw Wojewódzkiego w Lublinie, gdzie uporządkowano fakty: gmina występuje w roli inwestora, a mieszkańcy są ostatecznym beneficjentem inwestycji. Firmy montujące instalacje nie są w takim wypadku podwykonawcą.

NSA potwierdził stanowisko WSA w Lublinie co do roli inwestorskiej gminy, jednak wg NSA to nie mieszkańcy są beneficjentem inwestycji. Zakup był dokonywany w pełni na rachunek gminy. Nie ma więc możliwości stosowania reverse charge, a faktury powinny być wystawiane przez firmy montujące z podatkiem VAT. W konsekwencji gmina miała prawo odliczać podatek.